Il comparto immobiliare presenta valutazioni interessanti: anche il titolo IGD recupera parte della sottovalutazione

Il titolo IGD nelle ultime sedute è tornato a trattare attorno ai 6 euro. Nonostante il sensibile recupero messo a segno rispetto al minimo dell’anno, fatto segnare il 20 agosto scorso, il prezzo di IGD continua a presentare un ampio sconto rispetto al NNNAV per azione di 10,78 euro, calcolato sulle valutazioni immobiliari di fine giugno. Lo sconto rimane molto forte anche rispetto al target price di consensus di 7,93 euro dei sei analisti in copertura sul titolo. Resta perciò da chiudere un ulteriore significativo gap di sottovalutazione.

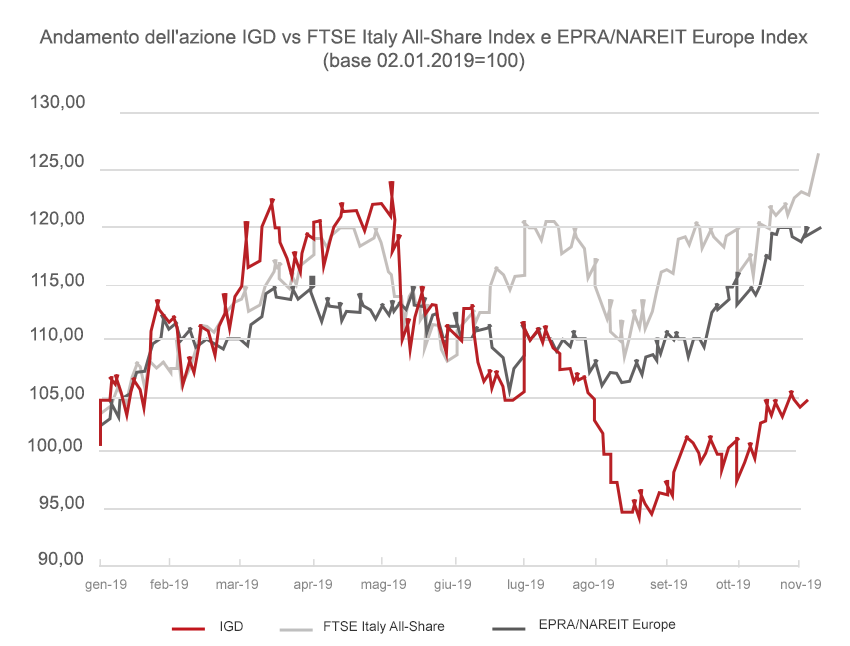

Il titolo IGD ha messo a segno un significativo rimbalzo a partire dalla seconda metà di agosto: alla chiusura del 4 novembre scorso, infatti il prezzo risultava in progresso del 12,4% rispetto al minimo dell’anno, toccato a 5,24 euro il 20 agosto 2019. A sostenere tale movimento di recupero hanno concorso una serie di fattori che hanno avuto impatto generalizzato anche sull’andamento dell’indice del mercato azionario italiano e su quello del settore europeo del real estate, come è possibile rilevare dal grafico seguente.

Fonte: elaborazioni IGD su dati Borsa Italiana ed EPRA

Nonostante il permanere delle tensioni commerciali tra Cina e USA e l’incertezza sull’esito della Brexit, negli ultimi mesi i mercati hanno beneficiato dell’atteggiamento più accomodante da parte delle banche centrali. In Europa, in particolare, considerato l’indebolimento delle economie, e in particolare di quelle – come la Germania – che essendo forti esportatrici risentono in modo marcato della guerra commerciale in corso, lo scorso 12 settembre la BCE ha annunciato un pacchetto di misure espansive, che prevede un taglio del tasso sui depositi di 10 punti base a -0,5% e un programma di acquisto di titoli, noto come QE2, che da novembre 2019 comporta acquisti mensili di titoli per 20 miliardi di euro. Per quanto l’impatto delle politiche monetarie possa essere solo limitato, se non sarà combinato con stimoli fiscali da parte dei governi europei, i mercati finanziari hanno accolto positivamente l’atteggiamento di sostegno da parte della BCE, così come la nomina, il 17 settembre, di Christine Lagarde al vertice dell’Istituto, interpretandola come una garanzia di continuità della linea adottata dal suo predecessore, Mario Draghi.

Per quanto riguarda nello specifico il comparto immobiliare, in particolare nel segmento retail, i titoli che lo compongono sono stati oggetto di pressioni per un rerating generalizzato dei multipli borsistici. Gli investitori temono infatti che gli affitti dei centri commerciali in Europa difficilmente possano continuare a crescere su base organica, anche per le pressioni che derivano dai contratti basati sulla performance dei ricavi di vendita, e che questo fatto prima o poi si traduca in una riduzione delle valutazioni degli asset. Un fenomeno che a sua volta potrebbe condizionare il processo di dismissione di immobili che alcuni player avrebbero in programma per potere realizzare nuove acquisizioni senza alterare il rapporto LTV.

Nelle ultime settimane, tuttavia, il comparto immobiliare è stato in generale beneficiato dall’aggiustamento in corso in molti portafogli di grandi investitori istituzionali. Una rotazione settoriale che ha portato molti a prendere profitto sulle utilities, arrivate a trattare su livelli di prezzo molto elevati, per andare alla ricerca di titoli value. In questo senso il comparto real estate, che presentava multipli molto compressi, ha rappresentato una ideale opportunità “value” su cui dirottare parte del portafoglio.

Condividi